Home >

Resources >

Blogs >

Analyse du bilan comptable et de la balance de vérification : guide pratique

Lors de l’élaboration des reportings financiers, la confusion entre le bilan comptable et la balance de vérification revient fréquemment. Cette méprise peut compliquer l’analyse des informations comptables et limiter leur interprétation. Pourtant, ces deux documents diffèrent nettement, aussi bien dans leur structure que dans leur rôle au sein du processus financier.

Dans cet article, nous clarifions ces différences en définissant le bilan comptable et la balance de vérification, tout en illustrant leur usage à travers des exemples concrets.

Le bilan est un état financier qui enregistre les actifs, les passifs et les capitaux propres d’une entreprise. Le bilan comptable est un document financier obligatoire pour la majorité des entreprises en France, conformément au Code de commerce et aux normes du Plan Comptable Général (PCG). Il offre une photographie de la situation patrimoniale d’une entreprise à une date donnée, généralement à la clôture de l’exercice comptable.

Structuré en deux parties, il distingue :

| Actif = Passif + Capitaux propres |

Le bilan comptable doit être établi annuellement, à la fin de l’exercice comptable de l’entreprise. Cet exercice dure en général 12 mois, mais peut exceptionnellement être plus court ou plus long, notamment pour le premier exercice ou en cas de modification de la date de clôture. Par exemple, si l’exercice comptable se termine le 31 décembre, le bilan doit être finalisé dans les mois suivants pour être inclus dans les comptes annuels déposés auprès du greffe du tribunal de commerce.

Obligatoire pour les sociétés commerciales (SARL, SAS, SA, etc.) et les entreprises individuelles hors régime de la micro-entreprise, le bilan comptable permet d’évaluer la solvabilité, la pérennité et l’équilibre financier de l’entreprise. Il assure également la transparence financière auprès des tiers et constitue une base pour les déclarations fiscales.

| Actif | Montant (€) | Passif | Montant (€) |

| Actif non courant | Capitaux propres | ||

| – Immobilisations corporelles | 50 000 | – Capital social | 30 000 |

| – Immobilisations incorporelles | 10 000 | – Réserves | 5 000 |

| – Immobilisations financières | 5 000 | – Résultat net | 8 000 |

| Total actif non courant | 65 000 | Total capitaux propres | 43 000 |

| Actif courant | Passif non courant | ||

| – Stocks | 12 000 | – Emprunts à long terme | 25 000 |

| – Créances clients | 18 000 | Total passif non courant | 25 000 |

| – Disponibilités (banque, caisse) | 10 000 | ||

| Total actif courant | 40 000 | Passif courant | |

| – Fournisseurs | 15 000 | ||

| – Dettes fiscales et sociales | 10 000 | ||

| – Découverts bancaires | 12 000 | ||

| Total actif courant | 40 000 | Total passif courant | 37 000 |

| Total actif (non courant + courant) | 105 000 | Total passif (propre + dettes) | 105 000 |

Le total de l’actif est toujours égal au total du passif, garantissant l’équilibre comptable. Ce modèle peut être ajusté selon les spécificités d’une entreprise.

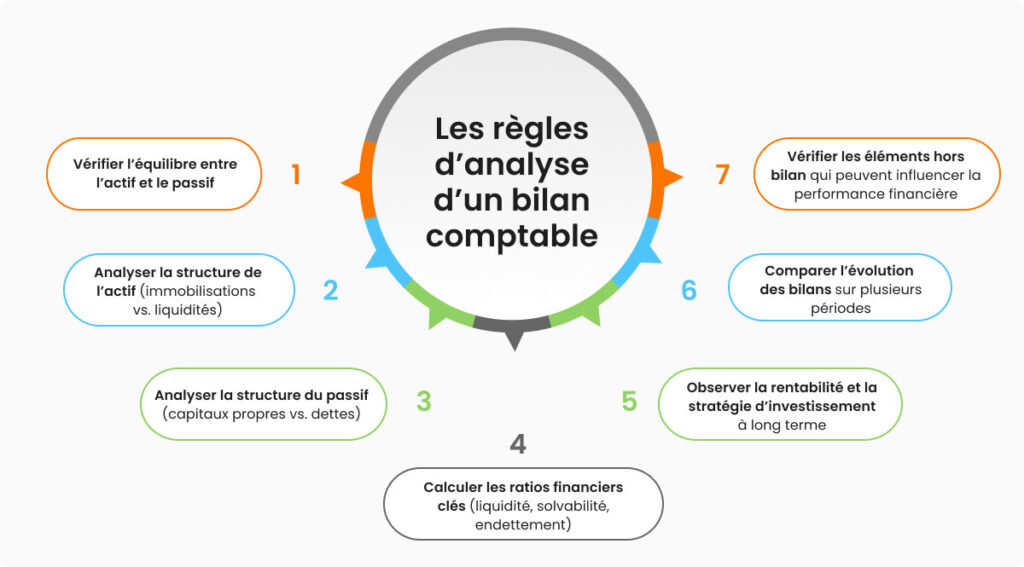

L’analyse d’un bilan comptable permet de juger de la solidité financière et de la performance économique d’une entreprise. Voici les règles générales à suivre pour bien analyser un bilan comptable :

Le total de l’actif doit toujours être égal au total du passif. Cette égalité est un principe de la comptabilité en partie double. Si ce n’est pas le cas, il faut chercher une erreur comptable ou une anomalie dans les écritures.

Les capitaux propres représentent la part des actifs financée par les actionnaires ou les bénéfices non distribués. Un pourcentage élevé de capitaux propres par rapport aux dettes indique une bonne autonomie financière et une faible dépendance aux créanciers.

Dettes :

Certains éléments ne figurent pas directement dans le bilan (engagements hors bilan, garanties, litiges, etc.) mais peuvent avoir un impact sur la santé financière de l’entreprise. Il faut donc les prendre en compte pour une analyse complète.

En appliquant ces règles, l’analyse d’un bilan permet d’évaluer la santé financière d’une entreprise.

1. Erreur comptable :

L’égalité entre actif et passif est un principe fondamental de la comptabilité en partie double. Si ce n’est pas le cas, cela peut indiquer :

2. Résultat non pris en compte :

Parfois, l’écart peut provenir de l’absence de prise en compte du résultat net de l’exercice, qui doit être intégré aux capitaux propres.

3. Dysfonctionnement grave :

Si l’écart persiste malgré la vérification des écritures, cela peut révéler des problèmes systémiques ou des manipulations comptables frauduleuses.

La balance de vérification est un état comptable utilisé pour s’assurer de l’exactitude des écritures comptables avant la clôture des comptes annuels. Bien que non obligatoire, elle fait partie des bonnes pratiques pour garantir la cohérence des données financières.

Structurée en deux colonnes, la balance distingue :

La balance de vérification doit être réalisée à chaque clôture d’exercice comptable, c’est-à-dire avant l’établissement des comptes annuels (bilan et compte de résultat). Elle est souvent établie de manière périodique (mensuelle ou trimestrielle) par les comptables afin de contrôler la bonne marche de la comptabilité et d’identifier rapidement toute anomalie. Lors de la préparation des états financiers, elle permet de garantir qu’aucune erreur n’a été commise dans le processus comptable.

Cet outil s’adresse principalement aux comptables et aux responsables financiers des entreprises. Il est également utile aux auditeurs et experts-comptables qui doivent vérifier la validité des comptes avant leur consolidation et leur publication. En entreprise, la balance de vérification est un outil interne de contrôle qui permet d’assurer la qualité des informations financières avant d’engager toute déclaration fiscale ou diffusion de données comptables aux parties prenantes.

| Compte | Débit (€) | Crédit (€) |

| 101 – Capital social | 50 000 | |

| 201 – Immobilisations | 30 000 | |

| 301 – Stocks | 15 000 | |

| 401 – Fournisseurs | 12 000 | |

| 701 – Ventes de biens | 25 000 | |

| 601 – Achats de biens | 10 000 | |

| 512 – Banque | 5 000 | |

| 455 – Associés | 5 000 | |

| Total | 65 000 | 65 000 |

Dans cet exemple :

La somme des débits est égale à la somme des crédits (65 000 €), ce qui permet de valider l’équilibre de la comptabilité selon le principe de la comptabilité en partie double.

Cette balance de vérification est utilisée pour vérifier que les écritures comptables sont correctement enregistrées et équilibrées, avant la préparation du bilan et du compte de résultat.

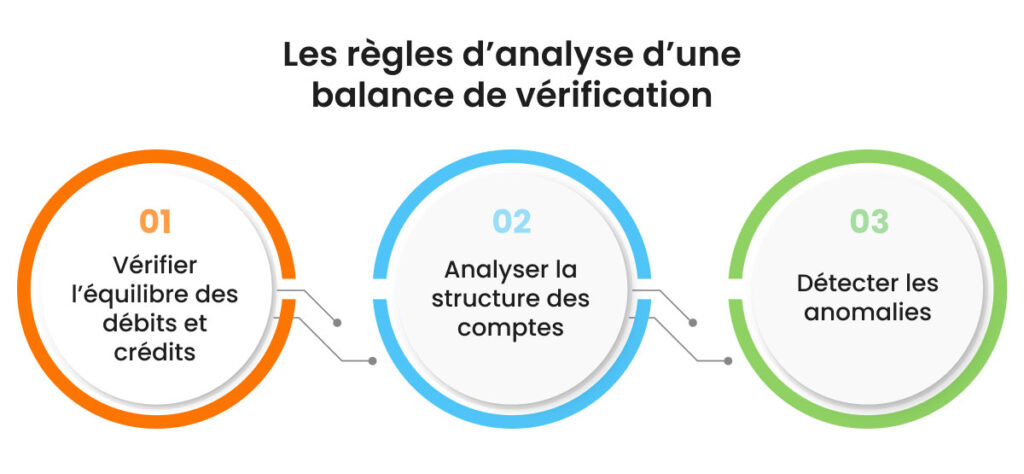

L’analyse de la balance de vérification consiste à vérifier l’équilibre comptable, à examiner la cohérence des comptes d’actif et de passif et à détecter toute anomalie dans les écritures. Ce processus garantit la fiabilité des états financiers et détecte rapidement toute erreur avant la clôture des comptes.

La balance de vérification permet d’assurer que les écritures comptables sont équilibrées, mais elle présente certaines limites. Bien qu’elle vérifie que les totaux des débits et des crédits sont égaux, elle ne garantit pas la véracité des informations comptables, car des erreurs ou des mauvaises classifications peuvent passer inaperçues. De plus, elle ne permet pas d’évaluer la rentabilité, la solvabilité ou la liquidité de l’entreprise, ni de détecter des omissions ou des fraudes internes. Enfin, la balance de vérification ne remplace pas un audit complet et nécessite d’autres outils pour une analyse financière approfondie.

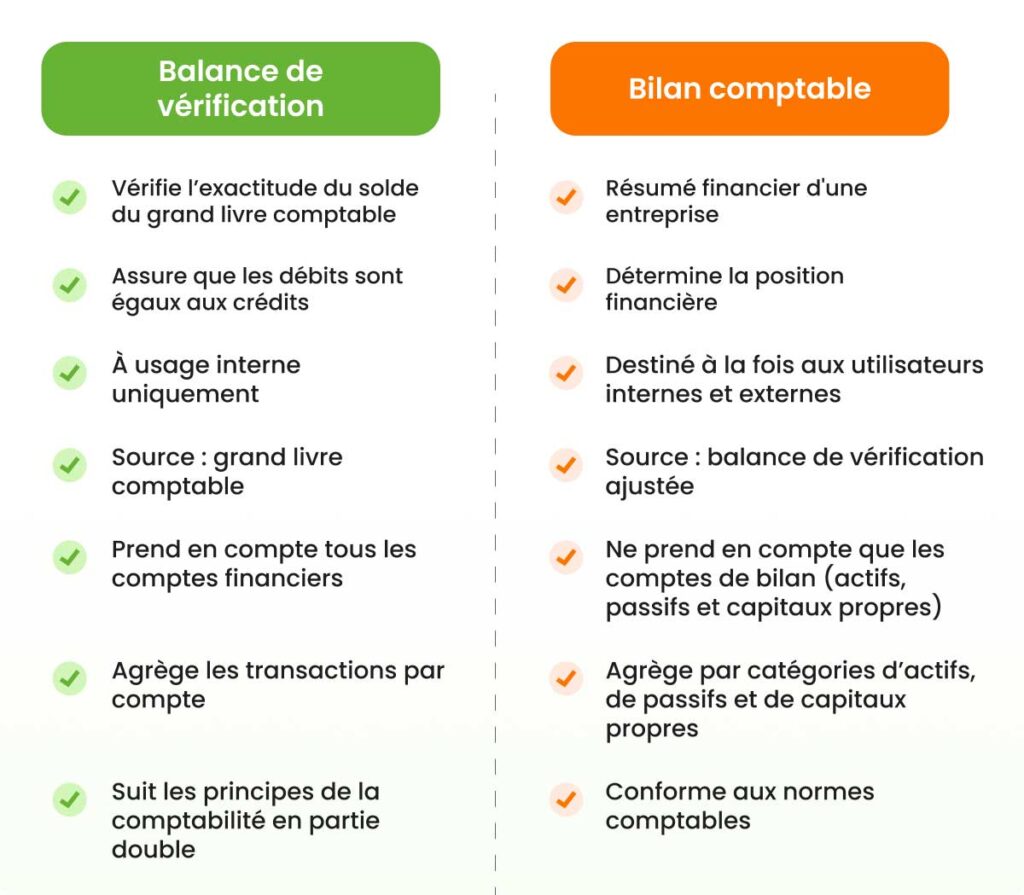

Une balance de vérification répertorie les soldes de clôture de tous les grands livres à une date spécifique.

En revanche, un bilan comptable utilise la balance de vérification ajustée comme source pour résumer la situation financière à la fin d’une période comptable. Alors que la balance de vérification permet de vérifier l’exactitude mathématique des livres comptables, le bilan met en évidence la santé financière et la valeur nette d’une entreprise.

Voici les principales différences entre la balance de vérification et le bilan :

La préparation manuelle des balances de vérification et des bilans sur tableur est non seulement chronophage, mais aussi source d’erreurs. L’absence de mise à jour en temps réel, les rapprochements inexacts et la multiplication des erreurs peuvent compromettre l’intégrité des données comptables. Sans un système de gestion automatisé, les comptables se retrouvent à faire face à des calculs erronés, à devoir saisir manuellement des informations dans des ERP complexes et à corriger des erreurs de saisie de manière répétitive.

Pour résoudre ces problèmes, l’adoption d’un logiciel comptable adapté devient une évidence. Mais attention : les logiciels traditionnels ne suffisent pas. Leur manque d’intégration avec les systèmes ERP et la personnalisation limitée génèrent souvent des retards et augmentent les risques d’erreurs. La solution réside dans des plateformes comme LiveCube, un outil de clôture comptable sans code qui offre une interface intuitive, semblable à Excel, pour automatiser la préparation des écritures de journal et des balances de vérification. Grâce à LiveCube, les comptables peuvent facilement configurer des modèles de données, automatiser les écritures comptables et intégrer directement les informations dans l’ERP. Résultat : une gestion des transactions plus rapide, des erreurs minimisées et un gain de temps considérable.

En intégrant LiveCube avec vos systèmes ERP, vous bénéficiez non seulement de la mise à jour en temps réel des données, mais aussi d’une extraction automatisée des informations de vos grands livres et sous-grands livres, qu’il s’agisse des comptes clients, fournisseurs ou des frais de déplacement. Ce niveau de personnalisation et d’automatisation assure une gestion fluide et sans erreurs des balances et bilans, tout en réduisant l’intervention manuelle au strict minimum. En somme, l’automatisation n’est plus un luxe, mais une nécessité pour garantir la fiabilité et l’efficacité des processus comptables.

HighRadius propose une solution Record to Report qui aide les professionnels de la comptabilité à automatiser le processus de clôture financière. Cette plateforme est utilisée par des équipes comptables pour gérer la clôture de fin de mois, les rapprochements, la comptabilité interentreprises et la génération des rapports financiers.

Le logiciel de gestion de la clôture financière permet de créer des plans détaillés pour la clôture de fin de mois, avec des tâches spécifiques assignées aux équipes comptables, ce qui réduit de 30 % le temps nécessaire à la clôture mensuelle. L’espace de travail connecté offre un suivi en temps réel des tâches de saisie, de révision et d’approbation, tout en automatisant l’extraction et le traitement des données.

Le logiciel de rapprochement bancaire simplifie le processus en automatisant 70 % des rapprochements, grâce à des règles de correspondance et des modèles configurables. Il permet également de préparer et de publier des écritures comptables directement dans l’ERP, éliminant ainsi les erreurs humaines et améliorant la productivité.

L’IA intégrée au logiciel détecte et corrige les erreurs en continu, réduisant les anomalies et permettant aux équipes de traiter les problèmes en amont. Ainsi, HighRadius aide les équipes comptables à travailler plus efficacement, avec plus de précision et à apporter davantage de valeur aux processus financiers de l’entreprise.

Le bilan comptable repose sur le principe de l’équilibre entre l’actif et le passif. Il présente une photographie à un moment donné de la situation financière d’une entreprise, en regroupant ce qu’elle possède (actif) et les ressources utilisées pour financer ces possessions (passif). Cet équilibre permet de garantir la transparence et la fiabilité des données financières, offrant une vision globale et précise de la santé patrimoniale de l’entreprise.

Pour valider un bilan comptable, il faut vérifier que l’actif est égal au passif, ce qui confirme l’équilibre comptable. Ensuite, une revue détaillée des comptes permet de s’assurer de l’exactitude des enregistrements comptables. Enfin, le bilan doit être signé par le représentant légal de l’entreprise et validé par un expert-comptable ou un commissaire aux comptes, selon les obligations légales.

La balance de vérification joue un rôle de contrôle en comptabilité. Elle permet de s’assurer que les totaux des débits et des crédits des comptes sont équilibrés, confirmant ainsi la justesse des enregistrements. Cet outil facilite également la préparation des états financiers en offrant une vue d’ensemble des soldes des comptes, garantissant une base fiable pour le bilan et le compte de résultat.

Pour vérifier la balance comptable, il faut s’assurer que le total des colonnes de débit est égal à celui des colonnes de crédit. Une analyse des soldes des comptes permet de détecter les éventuelles anomalies, telles que des écritures manquantes, inversées ou incorrectes. En cas d’écart, un rapprochement des écritures et une vérification des pièces justificatives permettent d’identifier et de corriger les erreurs.

Non, une balance de vérification n’est pas identique au bilan. Une balance de vérification est un document interne qui enregistre les soldes de clôture de tous les comptes du grand livre. Le bilan utilise la balance de vérification comme source pour agréger tous les soldes de fin de période et présenter la valeur nette de l’entreprise.

En général, les entreprises doivent examiner leur balance de vérification à la fin de chaque période comptable, soit mensuelle, trimestrielle ou annuelle selon leurs besoins. Les entreprises peuvent également l’examiner après toute transaction ou ajustement important.

Classé en tête pour sa capacité d'exécution et le plus avancé dans sa vision globale, pour la troisième année consécutive. Gartner déclare : « Les leaders mettent en œuvre avec succès leur vision et sont bien préparés pour l'avenir.”

HighRadius se distingue en tant que Leader dans le rapport IDC MarketScape pour les logiciels d'automatisation des comptes clients au service des grandes et moyennes entreprises. Le rapport IDC souligne l’intégration du Machine Learning dans les produits de gestion des comptes clients de HighRadius, ce qui renforce les capacités de rapprochement des paiements, de gestion du crédit et de prévision de trésorerie.

Dans le rapport AR Invoice Automation Landscape du premier trimestre 2023, Forrester montre la contribution majeure de HighRadius dans le secteur, notamment auprès des grandes entreprises en Amérique du Nord et dans la région EMEA, confirmant ainsi sa position comme l’unique fournisseur répondant pleinement aux besoins complexes de ce segment.

clients dans le monde

implémentations

de transactions annuelles

continents

Découvrez la solution financière idéale pour vos besoins.

Programmez un rendez-vous