Les comptes en souffrance sont souvent perçus comme un frein à la trésorerie, mais ils peuvent devenir une opportunité pour structurer la gestion de vos créances clients. Adopter des approches ciblées et des bonnes pratiques permet non seulement de récupérer efficacement les paiements en retard, mais aussi de prévenir les risques futurs.

Grâce à des outils adaptés, il est possible d’optimiser vos flux financiers tout en préservant des relations commerciales solides.

Cet article présente des conseils pour gérer vos comptes en souffrance et réduire leur impact sur votre activité.

Un compte en souffrance désigne un compte client pour lequel les paiements sont en retard par rapport aux conditions convenues. Cela peut inclure des factures impayées, des retards sur des accords de crédit commercial ou des échéances dépassées sur des services ou produits fournis. Par définition, un client est considéré comme en souffrance lorsqu’il n’a pas réglé son paiement au-delà de 30 jours après la date d’échéance initialement prévue, sauf accord contraire.

Les comptes en souffrance immobilisent une part importante de vos liquidités, réduisant votre capacité à financer vos opérations quotidiennes ou à respecter vos propres obligations financières. Cela peut nuire à vos propres relations commerciales ou, dans le pire des cas, menacer la viabilité de votre entreprise.

Voici des exemples typiques de comptes en souffrance dans un contexte BtoB :

Les comptes en souffrance peuvent résulter de divers facteurs qui perturbent le paiement à temps. Ces causes incluent des problèmes de trésorerie chez vos clients, une gestion inefficace des créances, des litiges sur les factures, ou encore des ralentissements économiques. Comprendre ces causes permet de gérer efficacement les comptes en souffrance.

Les difficultés de trésorerie chez vos clients, comme des retards de paiement de leurs propres clients ou une baisse de revenus saisonnière, peuvent limiter leur capacité à régler vos factures à temps.

Un suivi inadéquat des paiements chez vos clients peut entraîner des oublis ou des retards dans le règlement des factures. Les entreprises qui ne disposent pas de systèmes ou de processus efficaces pour suivre leurs engagements financiers sont plus susceptibles d’avoir des paiements en retard.

Des désaccords sur les montants facturés, les conditions contractuelles ou des erreurs dans les factures peuvent retarder les paiements. Ces litiges peuvent résulter d’un manque de clarté dans les termes de paiement ou de services perçus comme non conformes aux attentes.

Dans certaines industries, des délais de paiement standard prolongés (par exemple, 60 ou 90 jours) augmentent les risques de comptes en souffrance. Cela peut être aggravé par des délais supplémentaires dus à des processus de validation interne chez le client.

Un environnement économique défavorable, comme une récession ou une hausse des coûts opérationnels, peut limiter la capacité des entreprises à respecter leurs engagements financiers. Ces périodes augmentent le risque de défaillance et de retards de paiement.

Des restructurations, des fusions ou des acquisitions chez vos clients peuvent perturber leurs processus de paiement habituels, entraînant des retards temporaires ou prolongés dans le règlement des factures.

Chaque cause met en évidence l’importance d’un suivi rigoureux des créances et de l’établissement de conditions contractuelles claires.

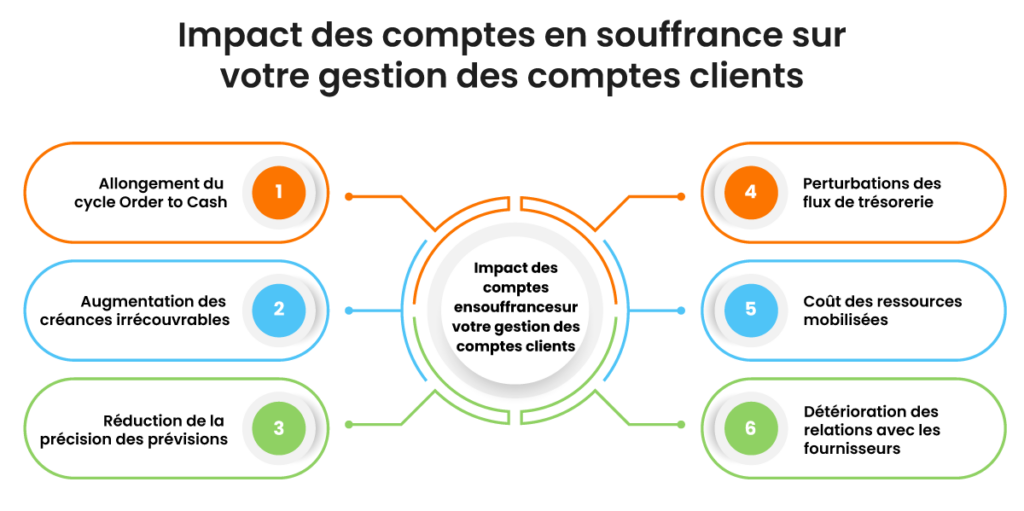

Les comptes en souffrance affectent directement vos processus financiers, en particulier lorsque leur volume devient significatif. Ces effets se traduisent par des perturbations dans vos flux de trésorerie, une rentabilité réduite et des tensions dans vos relations commerciales.

Les retards de paiement prolongent le délai pour convertir vos ventes en liquidités. Cela limite votre capacité à couvrir vos obligations financières.

Les paiements en retard créent des décalages financiers, compliquant le règlement des dépenses opérationnelles comme les paiements aux fournisseurs, les salaires et autres coûts. Ces perturbations peuvent engendrer des tensions financières et, dans certains cas, des pénuries de liquidités.

Les comptes en souffrance non recouvrés se transforment en pertes financières inscrites dans vos états financiers. Ces radiations augmentent vos coûts de mauvaises créances et réduisent directement votre marge bénéficiaire.

La gestion des comptes en souffrance détourne vos équipes de tâches stratégiques comme le développement commercial ou l’optimisation des processus financiers. Ce coût freine la productivité globale de votre entreprise.

Les comptes en souffrance faussent vos projections de trésorerie et de revenus, rendant vos prévisions financières moins fiables. Cela complique la prise de décisions et la mise en place de stratégies.

Les retards de paiement vous exposent à des tensions avec vos fournisseurs. Ces derniers peuvent réduire vos conditions de crédit ou réviser leur confiance en votre entreprise. À terme, cela peut nuire à votre capacité à négocier des conditions favorables et affecter votre chaîne d’approvisionnement.

Adopter des stratégies robustes pour limiter l’impact des comptes en souffrance permet de préserver la stabilité financière de votre entreprise et de maintenir des relations commerciales saines.

Gérer efficacement les comptes en souffrance nécessite une stratégie structurée qui permet de récupérer les paiements tout en maintenant des relations solides avec vos clients.

Classez vos clients en fonction de critères tels que :

Cette segmentation identifie les clients à risque et vous permet de prioriser vos efforts. Proposez des solutions adaptées à chaque segment pour éviter les retards de paiement.

Maintenez des relations professionnelles, même avec les clients ayant des retards de paiement, grâce à des lettres de recouvrement adaptées. En adoptant une communication claire, courtoise et ferme pour recouvrer les montants dus sans compromettre la relation commerciale. Comprendre les circonstances de retard de chaque client peut faciliter la recherche de solutions, tout en préservant les futures opportunités de collaboration.

Remplacez les processus manuels de suivi des paiements par des systèmes automatisés pour gagner en efficacité. Intégrez des rappels automatiques, des lettres de relance par e-mail et un suivi structuré pour garantir des communications régulières et rapides. Cela libère vos équipes pour se concentrer sur des interactions personnalisées avec les clients les plus stratégiques.

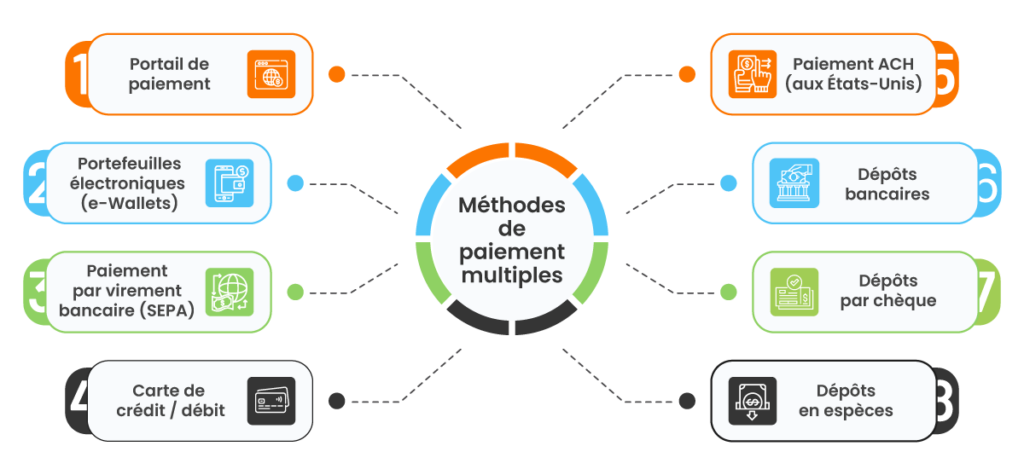

Simplifiez le règlement des factures en proposant des moyens de paiement variés, adaptés aux besoins de vos clients. Un processus de paiement fluide réduit les risques de retards et améliore la satisfaction client.

Élaborez une procédure de recouvrement des comptes en souffrance. Définissez des délais précis pour les rappels, des procédures d’escalade et les conséquences des retards prolongés. Appliquez cette politique de manière cohérente et impartiale pour garantir une gestion standardisée des créances.

Créez un processus pour traiter rapidement les litiges liés aux factures. Ce système doit inclure :

Une gestion efficace des litiges réduit les retards de paiement et accélère la clôture des factures en suspens.

Mettre en place des stratégies proactives diminue significativement les risques clients et garantit une gestion optimisée des flux de trésorerie.

Vérifications de crédit approfondies

Évaluez la solvabilité des clients avant d’accorder des conditions de paiement. Analysez leur historique de paiement et leur capacité financière pour limiter les risques.

Définition de conditions de paiement claires

Communiquez précisément les délais de paiement, les modalités, et les pénalités en cas de retard. Des termes bien définis réduisent les malentendus et encouragent les paiements à temps.

Automatisation des rappels

Utilisez des outils technologiques pour envoyer des rappels automatiques avant les échéances. Cette méthode garantit une communication régulière et réduit les oublis de paiement.

Proposition d’options de paiement flexibles

Facilitez le règlement des factures en offrant plusieurs modes de paiement. Ces options améliorent l’expérience client et augmentent la probabilité de paiements dans les délais.

Suivi régulier des comptes

Surveillez de près les comptes pour identifier rapidement les signes de retard. Traitez les paiements en retard dès qu’ils sont détectés pour limiter leur impact.

Communication proactive et transparente

Maintenez des échanges clairs et ouverts avec vos clients. Résolvez rapidement les litiges ou les questions pour éviter qu’ils ne retardent les paiements.

Intervention rapide

Identifiez et adressez les problèmes de paiement dès leur apparition. Une action rapide empêche les retards de se transformer en créances irrécouvrables.

Gérer les comptes en souffrance nécessite un équilibre délicat entre recouvrer les paiements à temps et préserver des relations commerciales solides. L’automatisation s’impose comme une solution clé pour relever ce défi en simplifiant les processus et en augmentant leur efficacité.

Elle permet de rationaliser les tâches répétitives, comme l’envoi de rappels et de courriels de relance, réduisant ainsi les risques d’erreurs humaines et accélérant le recouvrement des créances. Elle offre aux équipes financières la possibilité de se concentrer sur des activités stratégiques telles que l’analyse des risques de crédit ou l’élaboration de plans de recouvrement personnalisés.

En intégrant des outils avancés, les entreprises peuvent optimiser chaque étape du processus Order to Cash : gestion des recouvrements, traitement des paiements, résolution des litiges, facturation électronique, et bien plus encore. Ces solutions apportent des gains significatifs en termes de productivité.

Découvrez comment une solution de recouvrement automatisée peut transformer la gestion de vos créances clients et réduire de 20 % vos comptes en souffrance.

Un compte en souffrance désigne un compte client pour lequel les paiements sont en retard par rapport aux conditions convenues. Cela inclut des factures impayées ou des échéances dépassées, impactant directement la trésorerie et la gestion des créances de l’entreprise.

Le montant en souffrance correspond à la somme due par un client qui n’a pas été réglée à la date d’échéance prévue. Ce montant représente une créance non recouvrée qui peut affecter les flux de trésorerie et nécessiter des actions de suivi ou de recouvrement.

La principale cause d’un compte en souffrance est l’incapacité ou le refus du client d’effectuer des paiements dans les délais, souvent en raison de difficultés financières ou d’une mauvaise gestion de trésorerie.

Oui, un compte en souffrance peut avoir un impact sur la cote de crédit, car il reflète un comportement de paiement inadéquat. Il entraîne une baisse des évaluations de crédit et des difficultés potentielles à obtenir de nouveaux crédits.

Classé en tête pour sa capacité d'exécution et le plus avancé dans sa vision globale, pour la troisième année consécutive. Gartner déclare : « Les leaders mettent en œuvre avec succès leur vision et sont bien préparés pour l'avenir.”

HighRadius se distingue en tant que Leader dans le rapport IDC MarketScape pour les logiciels d'automatisation des comptes clients au service des grandes et moyennes entreprises. Le rapport IDC souligne l’intégration du Machine Learning dans les produits de gestion des comptes clients de HighRadius, ce qui renforce les capacités de rapprochement des paiements, de gestion du crédit et de prévision de trésorerie.

Dans le rapport AR Invoice Automation Landscape du premier trimestre 2023, Forrester montre la contribution majeure de HighRadius dans le secteur, notamment auprès des grandes entreprises en Amérique du Nord et dans la région EMEA, confirmant ainsi sa position comme l’unique fournisseur répondant pleinement aux besoins complexes de ce segment.

clients dans le monde

implémentations

de transactions annuelles

continents

Découvrez la solution financière idéale pour vos besoins.

Programmez un rendez-vous