Accorder un délai de paiement, c’est une chose. Être certain d’être payé en est une autre. Lorsqu’un client stratégique devient défaillant, les conséquences peuvent être lourdes. Retards de règlement qui s’accumulent, dépendance à un petit nombre de partenaires, manque de visibilité sur la solvabilité des clients : autant de situations qui fragilisent la trésorerie et menacent l’équilibre financier d’une entreprise.

Pour éviter ces écueils, il est essentiel d’évaluer la solvabilité de ses clients avant d’accorder un crédit. C’est là qu’interviennent les 5 C du crédit, un cadre structuré qui permet d’analyser de manière rigoureuse le risque client et de prendre des décisions éclairées.

Comment fonctionnent ces 5 critères et comment les exploiter efficacement ? Décryptage.

Toutes les créances ne se valent pas. Un défaut de paiement d’un client stratégique peut fragiliser une entreprise, voire mettre en péril sa trésorerie. Pour anticiper ces risques, les 5 C du crédit offrent une approche structurée pour analyser la solvabilité des clients.

Maîtriser ces cinq leviers permet aux entreprises de prendre des décisions de credit management plus sûres, d’anticiper les risques et de protéger leur trésorerie.

Les 5 C permettent de gérer les risques et d’optimiser les conditions commerciales :

En analysant les 5 C, les entreprises identifient les clients les plus fiables et anticipent les risques d’impayés, réduisant ainsi l’exposition aux défauts de paiement.

Un bon profil de crédit peut ouvrir la voie à des conditions plus avantageuses : délais de paiement étendus, taux d’intérêt réduits ou plafonds de crédit plus élevés.

Une gestion rigoureuse du risque client améliore la stabilité financière et crédibilise l’entreprise auprès des investisseurs et partenaires financiers.

L’évaluation des 5 C ne s’arrête pas à l’octroi du crédit. Un suivi régulier permet d’adapter les conditions commerciales aux évolutions financières des clients. Adopter cette approche, c’est sécuriser ses transactions tout en renforçant la compétitivité de son entreprise.

Les 5 C du crédit permettent d’évaluer le risque client avec méthode et d’adapter les décisions de financement en conséquence.

Prenons un exemple concret dans le secteur du bâtiment :

Une entreprise de négoce de matériaux reçoit une demande de crédit de 300 000 € de la part d’une entreprise de construction qui souhaite commander des matériaux pour un chantier de grande envergure. Avant d’accorder ce crédit, l’équipe finance applique les 5 C :

Décision finale : plutôt que de refuser la demande, le fournisseur accorde un crédit limité à 150 000 €, avec un paiement échelonné sur plusieurs livraisons et une garantie complémentaire demandée sous forme d’un engagement bancaire.

En appliquant cette méthodologie, l’entreprise réduit son exposition au risque de crédit tout en maintenant une relation commerciale avec son client.

Les 5 C du crédit sont une référence en matière d’évaluation du risque client. Pourtant, dans un environnement où les entreprises gèrent des centaines, voire des milliers de comptes clients, les appliquer au quotidien reste un défi.

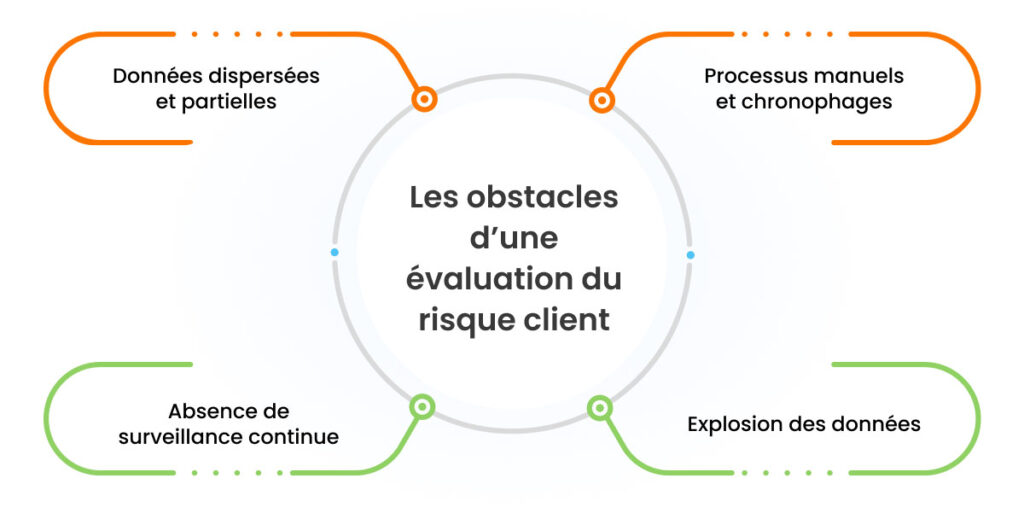

L’un des premiers obstacles vient de la dispersion des données. L’analyse repose souvent sur des informations historiques, mais celles-ci ne reflètent pas toujours la situation financière actuelle d’un client. Une entreprise qui semblait solide il y a six mois peut aujourd’hui être en difficulté. Sans mise à jour en temps réel, l’évaluation devient biaisée.

La lourdeur des processus manuels est un autre frein. Collecter et analyser les états financiers, les historiques de paiement ou encore les notations externes demande un temps considérable. Ce manque d’efficacité ralentit l’octroi des crédits et complexifie la gestion des limites de crédit, exposant l’entreprise à des risques évitables.

Même une analyse initiale rigoureuse ne suffit pas si elle n’est pas suivie constamment. Un client peut voir sa solvabilité se détériorer rapidement en raison d’un impayé majeur ou d’une baisse de chiffre d’affaires. Sans surveillance en continu, ces signaux faibles passent inaperçus, augmentant le risque d’impayés soudains.

Enfin, la multiplication des transactions et la digitalisation ont entraîné une explosion du volume de données à traiter. Sans outil capable d’analyser ces informations en temps réel, il devient impossible d’évaluer rapidement et précisément le risque associé à chaque client.

Gérer le risque client avec les 5 C du crédit est un exercice qui nécessite une analyse continue et approfondie des données financières. Or, les méthodes manuelles sont souvent trop lentes et imprécises face aux volumes d’informations à traiter. L’automatisation et l’IA transforment cette approche en centralisant et en optimisant chaque étape du processus.

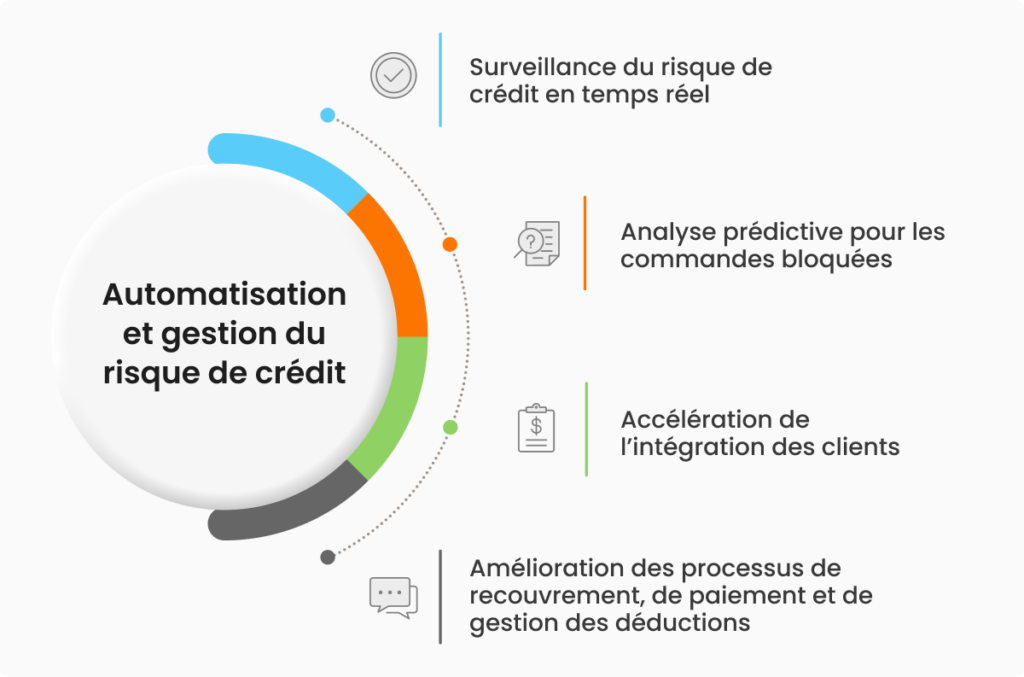

Avec des outils de surveillance en temps réel, les entreprises sont immédiatement alertées en cas de modification du profil de crédit d’un client. Plutôt que de subir des impayés soudains, elles peuvent ajuster leurs conditions de crédit et anticiper les risques, évitant ainsi les créances douteuses et protégeant leur trésorerie.

L’analyse prédictive va encore plus loin : en étudiant les volumes de commandes et les habitudes de paiement, l’IA permet d’identifier les commandes à risque avant qu’elles ne soient bloquées. Les équipes financières peuvent ainsi prendre des mesures préventives et sécuriser les transactions sans freiner l’activité commerciale.

L’automatisation accélère également l’intégration des nouveaux clients. Grâce à des formulaires de demande de crédit en ligne, personnalisables et connectés aux CRM, les entreprises collectent des données plus précises. L’extraction automatique des informations financières évite les erreurs et réduit le temps d’analyse, facilitant l’octroi de crédit tout en minimisant le risque.

Enfin, les logiciels de gestion du crédit ne s’arrêtent pas à l’analyse du risque : ils s’intègrent directement aux processus de recouvrement, de paiement et de gestion des déductions. En partageant en temps réel les scores de crédit et les évaluations de risque avec les équipes de recouvrement, ces solutions permettent d’ajuster dynamiquement l’exposition au crédit en fonction des paiements et des litiges. Cette approche améliore l’efficacité du recouvrement, optimise les flux de trésorerie et réduit le poids des litiges sur les finances de l’entreprise.

Grâce à l’automatisation et à l’IA, les 5 C du crédit deviennent enfin un outil exploitable au quotidien, permettant aux entreprises de sécuriser leurs ventes tout en maintenant une flexibilité commerciale optimale.

C’est exactement ce que propose le logiciel de gestion du risque de crédit de HighRadius. En combinant surveillance en temps réel, analyse prédictive et intégration fluide avec les outils ERP et CRM, notre solution transforme la gestion du crédit en un processus rapide et totalement optimisé à vos besoins. Les équipes financières peuvent ainsi prendre des décisions, anticiper les risques et améliorer leur trésorerie avec un maximum d’efficacité.

Prêt à franchir le cap ?

Les 5 C du crédit sont un cadre utilisé pour évaluer la solvabilité d’un emprunteur en analysant plusieurs facteurs clés : Caractère (Character), Capacité (Capacity), Capital (Capital), Garantie (Collateral), Conditions (Conditions). Ils mesurent :

L’analyse de ces cinq critères permet de prendre des décisions de crédit éclairées et d’anticiper les risques financiers.

L’évaluation de la solvabilité repose sur une analyse approfondie des données financières et du comportement de paiement d’un emprunteur. Il s’agit d’examiner son historique de paiement pour identifier d’éventuels retards, d’analyser ses états financiers afin d’évaluer sa rentabilité et la solidité de sa trésorerie, et de mesurer son niveau d’endettement pour s’assurer qu’il ne prend pas de risques excessifs. Les garanties disponibles sont également prises en compte pour sécuriser le prêt en cas de défaut. Enfin, l’environnement économique joue un rôle clé, car des facteurs comme la volatilité du marché ou l’évolution des taux d’intérêt peuvent influencer la stabilité financière de l’emprunteur.

Classé en tête pour sa capacité d'exécution et le plus avancé dans sa vision globale, pour la troisième année consécutive. Gartner déclare : « Les leaders mettent en œuvre avec succès leur vision et sont bien préparés pour l'avenir.”

HighRadius se distingue en tant que Leader dans le rapport IDC MarketScape pour les logiciels d'automatisation des comptes clients au service des grandes et moyennes entreprises. Le rapport IDC souligne l’intégration du Machine Learning dans les produits de gestion des comptes clients de HighRadius, ce qui renforce les capacités de rapprochement des paiements, de gestion du crédit et de prévision de trésorerie.

Dans le rapport AR Invoice Automation Landscape du premier trimestre 2023, Forrester montre la contribution majeure de HighRadius dans le secteur, notamment auprès des grandes entreprises en Amérique du Nord et dans la région EMEA, confirmant ainsi sa position comme l’unique fournisseur répondant pleinement aux besoins complexes de ce segment.

clients dans le monde

implémentations

de transactions annuelles

continents

Découvrez la solution financière idéale pour vos besoins.

Programmez un rendez-vous