10 à 20 % des créances irrécouvrables pourraient être évitées avec une meilleure analyse de solvabilité. Pourtant, beaucoup d’entreprises s’appuient encore sur des évaluations approximatives ou des processus manuels, souvent longs et imprécis. Résultat : des défauts de paiement, un allongement du DSO et une trésorerie sous tension.

Comment anticiper ces risques et sécuriser le crédit client ? Une approche structurée repose sur trois leviers essentiels : l’évaluation rigoureuse des clients, un suivi en temps réel des risques et l’automatisation des analyses de crédit.

Décryptage des bonnes pratiques pour limiter les impayés et optimiser votre gestion du crédit.

La solvabilité d’une entreprise évalue la capacité d’un client à respecter ses engagements financiers. Avant d’accorder un crédit, une entreprise doit s’assurer que son client pourra payer à échéance. Deux éléments permettent d’anticiper ce risque : son score de crédit et son historique de paiements.

Un score de crédit élevé indique une situation financière stable et une bonne gestion des obligations passées. À l’inverse, un faible score, des retards répétés ou des impayés signalent un risque de défaut. Accorder du crédit à un client instable, c’est s’exposer à des tensions de trésorerie et des créances irrécouvrables.

Évaluer la solvabilité permet d’anticiper les défaillances de paiement et de sécuriser la trésorerie. Un bon score de crédit ouvre la porte à des conditions de paiement flexibles. À l’inverse, un score faible révèle une instabilité financière et impose des mesures de précaution pour éviter les impayés.

Analyser la solvabilité, c’est :

Plusieurs critères permettent d’évaluer la fiabilité financière d’un client avant d’accorder un crédit. Son historique de paiements, son niveau d’endettement, la gestion de son crédit et ses états financiers donnent une vision précise de sa capacité à honorer ses engagements.

Croiser ces indicateurs permet d’anticiper les risques et d’adapter les conditions de crédit en conséquence.

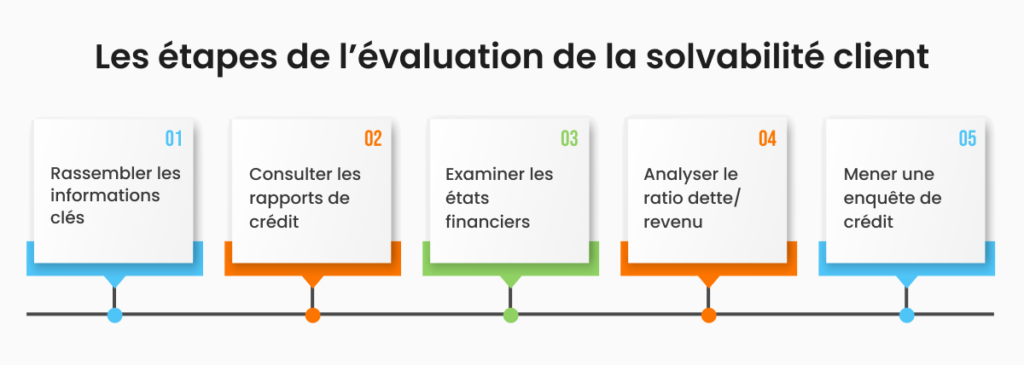

Avant d’accorder un crédit, une entreprise doit s’assurer que son client est capable de gérer et de rembourser ses dettes. Voici six méthodes incontournables pour évaluer sa solvabilité.

Un formulaire de demande de crédit professionnel est la première étape. Il regroupe des données essentielles : identité de l’entreprise, références bancaires, historique de crédit… Centraliser ces informations accélère l’analyse et le processus de validation.

Les agences de notation comme CreditSafe, Altares (D&B France), Coface ou Ellisphere fournissent des rapports détaillés sur la santé financière des entreprises. Ces documents répertorient l’historique des paiements, les incidents financiers et les scores de solvabilité.

Le bilan, le compte de résultat et le tableau des flux de trésorerie offrent une vue d’ensemble sur la rentabilité et la liquidité du client. Vérifier ces éléments permet de juger sa capacité à honorer ses engagements.

Ce ratio mesure la part des revenus consacrée au remboursement des dettes.

| Formule : Ratio dette/revenu = Total des paiements mensuels de la dette / Revenu mensuel brut |

Un ratio faible indique une situation financière équilibrée, tandis qu’un ratio élevé signale une charge de dette trop importante, augmentant le risque de défaut.

Une analyse approfondie du client permet d’anticiper les risques. Cette enquête inclut :

L’analyse finale croise plusieurs indicateurs financiers pour affiner l’évaluation du risque :

Une approche combinée de ces méthodes permet d’anticiper les défauts de paiement et d’adapter sa politique de credit management.

La meilleure façon de suivre la solvabilité des clients est d’automatiser le processus de collecte des données via une solution de gestion du crédit. Il permet de centraliser les données, de détecter les signaux d’alerte et d’affiner les décisions de crédit.

Les outils de gestion du crédit s’intègrent aux agences de notation comme CreditSafe, Altares (D&B France), Coface, Experian ou Graydon pour récupérer automatiquement les rapports financiers. En fonction du secteur et de la région, certaines agences seront plus pertinentes que d’autres.

Exemple : Dans le BTP, un grand groupe dispose souvent de données détaillées chez D&B, alors qu’un sous-traitant indépendant nécessitera une évaluation basée sur la solvabilité personnelle de son dirigeant, disponible via Experian.

Un bon logiciel de gestion du crédit exploite plus de 100 points de données issus des rapports financiers et les intègre aux modèles de scoring.

Exemple : Le Paydex de D&B évalue la ponctualité des paiements passés d’un client, à l’image du FICO Score pour les particuliers. Automatisé, cet indicateur affine l’évaluation du risque de crédit.

Les solutions en cloud surveillent les événements critiques (faillites, acquisitions, litiges…) en analysant les sources d’actualités et les bases de données financières.

Exemple : Si Bloomberg annonce que l’entreprise A rachète B, un logiciel de crédit intelligent détecte l’information et déclenche une réévaluation automatique des risques liés à ces clients.

L’automatisation permet d’extraire et d’analyser les états financiers issus de 15+ sources comme BvD, Crefo, Graydon ou S&P.

Les indicateurs clés intégrés aux modèles de scoring :

Les outils de gestion du crédit intègrent également les données d’associations professionnelles, comme l’Association Française des Credit Managers (AFDCC), la National Association of Credit Management (NACM) ou la National Chemical Credit Association (NCCA). Ces bases offrent des retours anonymisés sur les comportements de paiement des entreprises.

Une surveillance automatisée et multi-sources garantit une réactivité accrue face aux risques financiers.

Gérer efficacement le crédit client exige des outils performants et connectés. HighRadius propose une solution clé en main avec son logiciel Order to Cash, intégrant un cloud automatisé de gestion du crédit.

Le modèle en cascade de HighRadius récupère automatiquement les informations financières des agences de notation, réduisant le coût des rapports.

Automatisez l’analyse du crédit et traitez 3 fois plus de demandes, tout en augmentant la productivité des analystes de 30 %.

Une solution prête à l’emploi, plus rapide et plus fiable que les processus manuels :

La solvabilité d’un client est évaluée à partir de plusieurs critères financiers et comportementaux. L’analyse repose sur :

En combinant ces indicateurs, on peut anticiper le risque de défaut de paiement et ajuster les conditions de crédit.

Un client est considéré comme insolvable lorsqu’il ne peut plus honorer ses dettes, faute de liquidités suffisantes. Plusieurs signes permettent d’identifier une insolvabilité :

Un client insolvable représente un risque majeur pour l’entreprise, d’où l’importance d’un suivi rigoureux avant et après l’octroi d’un crédit.

Plusieurs indicateurs permettent d’évaluer la solvabilité d’un client :

Le taux de solvabilité se calcule en divisant les capitaux propres par le total du bilan.

Formule :

Taux de solvabilité (%) = (Capitaux propres / Total du bilan) × 100

Interprétation :

Un taux de solvabilité élevé rassure les fournisseurs et investisseurs, tandis qu’un taux trop bas peut signaler une vulnérabilité financière.

Classé en tête pour sa capacité d'exécution et le plus avancé dans sa vision globale, pour la troisième année consécutive. Gartner déclare : « Les leaders mettent en œuvre avec succès leur vision et sont bien préparés pour l'avenir.”

HighRadius se distingue en tant que Leader dans le rapport IDC MarketScape pour les logiciels d'automatisation des comptes clients au service des grandes et moyennes entreprises. Le rapport IDC souligne l’intégration du Machine Learning dans les produits de gestion des comptes clients de HighRadius, ce qui renforce les capacités de rapprochement des paiements, de gestion du crédit et de prévision de trésorerie.

Dans le rapport AR Invoice Automation Landscape du premier trimestre 2023, Forrester montre la contribution majeure de HighRadius dans le secteur, notamment auprès des grandes entreprises en Amérique du Nord et dans la région EMEA, confirmant ainsi sa position comme l’unique fournisseur répondant pleinement aux besoins complexes de ce segment.

clients dans le monde

implémentations

de transactions annuelles

continents

Découvrez la solution financière idéale pour vos besoins.

Programmez un rendez-vous