Une gestion du risque de crédit bien rodée, c’est moins de mauvaises surprises et plus de stabilité financière. Pourtant, sans les bons outils, suivre la solvabilité de ses clients et ajuster ses conditions de paiement peut vite devenir un casse-tête.

Dans cet article, nous passons en revue les méthodes et solutions pour assurer une gestion efficace du risque de crédit. De l’évaluation des clients à la mise en place d’un suivi en temps réel, découvrez comment sécuriser votre trésorerie tout en optimisant votre relation commerciale.

Accorder un crédit à un client, c’est prendre un pari sur sa capacité à honorer ses paiements. La gestion du risque de crédit permet d’évaluer et d’anticiper les risques d’impayés afin de protéger la trésorerie et la rentabilité de l’entreprise.

Elle repose d’abord sur une évaluation de la solvabilité des clients : analyse de l’historique financier, des habitudes de paiement, des indicateurs de rentabilité et des niveaux d’endettement. Cette analyse permet d’accorder des conditions de crédit adaptées et de fixer des limites sécurisées.

Mais le risque client ne s’arrête pas à l’octroi du crédit. Une surveillance continue permet de détecter tout signe de fragilité financière et d’ajuster les conditions en conséquence. Une gestion efficace du risque de crédit permet ainsi de limiter les pertes, d’optimiser le recouvrement et d’assurer une stabilité financière durable.

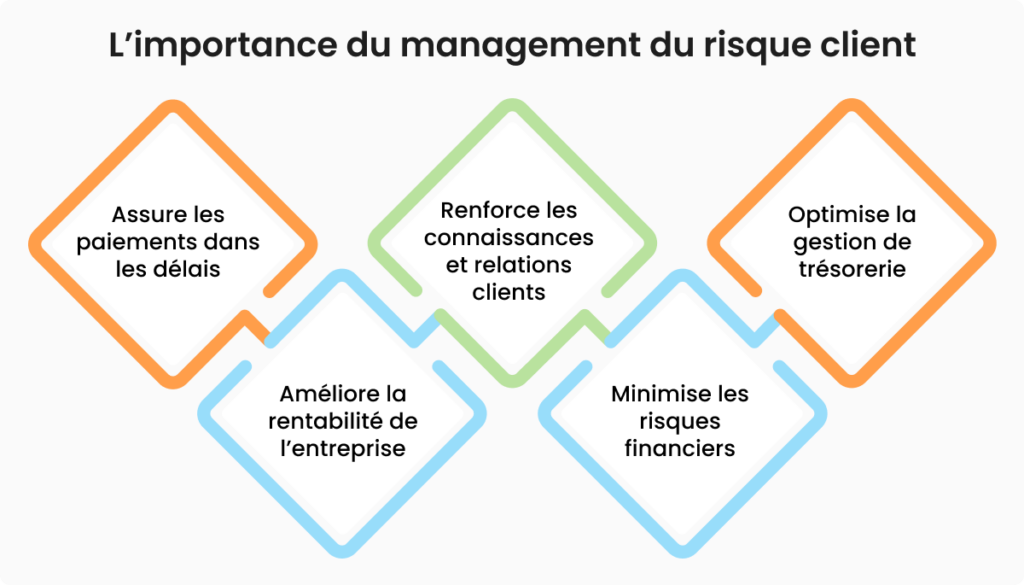

Une entreprise peut réaliser d’excellentes ventes, mais si les paiements n’arrivent pas à temps, sa trésorerie en pâtit. La gestion du risque de crédit permet de prévenir les impayés, de sécuriser les flux financiers et d’assurer la pérennité du credit management de votre entreprise.

Un suivi rigoureux des clients aide à anticiper les retards de paiement et à mettre en place des actions correctives avant qu’ils ne se transforment en créances irrécouvrables. En appliquant des politiques de crédit adaptées, les entreprises limitent les risques financiers et assurent une trésorerie plus stable.

Mieux structurer la gestion du crédit, c’est aussi renforcer les relations clients. En établissant des règles claires et en favorisant la transparence, les échanges sont plus fluides et la confiance mutuelle s’installe durablement.

Enfin, une évaluation continue du risque permet d’ajuster les limites de crédit en fonction de l’évolution de la santé financière des clients, évitant ainsi des expositions excessives. En optimisant le recouvrement et la gestion des créances, l’entreprise maintient une trésorerie saine et peut se projeter plus sereinement dans sa croissance.

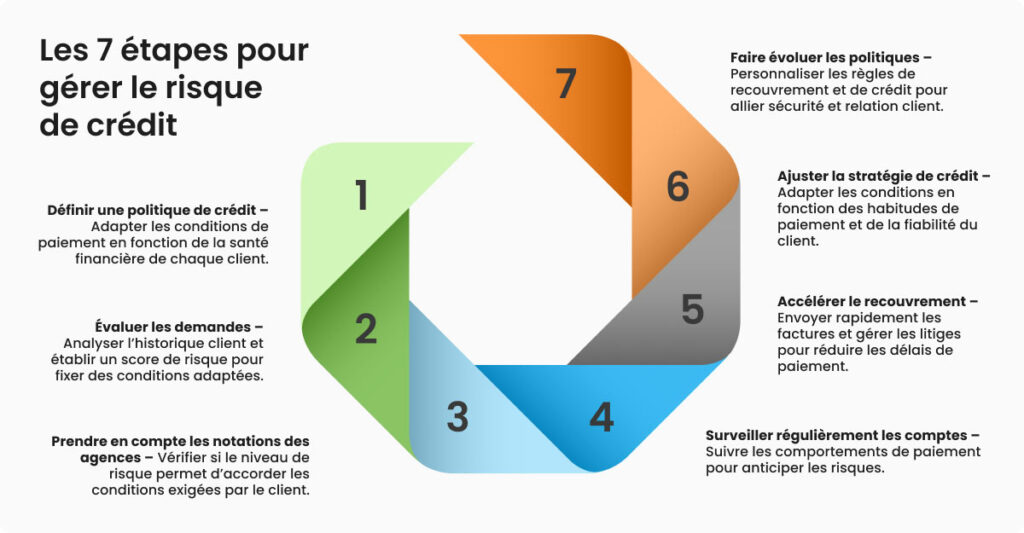

Anticiper les impayés et sécuriser la trésorerie repose sur un processus structuré. De l’évaluation des clients au suivi des paiements, chaque étape permet de limiter l’exposition aux risques financiers et d’optimiser la gestion du crédit.

Fixer des critères précis pour l’octroi de crédit réduit les mauvaises surprises. L’analyse de la stabilité financière des clients, des tendances sectorielles et des références externes permet de déterminer des conditions de paiement adaptées et des limites sécurisées.

Avant d’accorder un crédit, examiner les informations financières, l’historique de paiement et le niveau d’endettement du client. Une notation du risque permet ensuite de fixer des conditions adaptées en toute sécurité.

L’analyse du risque oriente l’acceptation ou le refus d’une demande de crédit. Selon la situation du client, les conditions de paiement peuvent être ajustées pour sécuriser la transaction tout en maintenant une relation commerciale équilibrée.

La situation financière d’un client évolue constamment. Un suivi régulier des comportements de paiement et des signaux de fragilité permet d’adapter les limites de crédit et d’anticiper les risques de défaut.

Des factures envoyées rapidement et un suivi des paiements accélèrent les encaissements et réduisent les délais de règlement. Une gestion proactive des litiges améliore la trésorerie et limite les pertes.

Produire des rapports détaillés sur l’exposition au risque et l’évolution des créances permet d’identifier les tendances et d’adapter les politiques de crédit en fonction des résultats obtenus.

Les conditions d’octroi et de recouvrement doivent être régulièrement ajustées pour s’adapter aux évolutions du marché et aux besoins de l’entreprise. Une gestion flexible garantit une stratégie toujours performante.

En appliquant ces 7 étapes, les entreprises transforment la gestion du crédit en un véritable levier de stabilité financière et de croissance durable.

Vous avez désormais toutes les clés pour structurer une gestion efficace du risque de crédit. Mais entre la théorie et la mise en pratique, il y a un monde. Sans les bons outils, ces étapes deviennent un véritable casse-tête. L’absence d’automatisation, les systèmes obsolètes et les tâches manuelles répétitives ralentissent l’analyse des clients et compliquent la prise de décision. Voici les principaux défis à surmonter :

Un manque de surveillance en temps réel

Sans suivi instantané du risque client, les entreprises peinent à détecter les premiers signes de fragilité financière. Ce retard dans l’analyse augmente l’exposition aux impayés et complique l’ajustement des conditions de crédit, mettant ainsi en péril la stabilité financière et l’efficacité opérationnelle.

Aucune anticipation des commandes bloquées

Lorsqu’un client dépasse sa limite de crédit ou cumule des factures impayées, ses nouvelles commandes peuvent être automatiquement bloquées. Sans avertissement préalable, ces blocages ralentissent les ventes et créent des tensions avec les clients.

Les systèmes de gestion du crédit traditionnels détectent les dépassements au moment où la commande est passée, sans alerte en amont. Résultat ? Des équipes financières prises de court, des négociations urgentes avec les commerciaux et une relation client mise sous pression.

Des données financières intégrées manuellement

L’analyse du risque repose souvent sur des informations éparpillées entre différentes sources (Edgar, S&P, etc.). Leur collecte manuelle entraîne des erreurs, des incohérences et des délais dans la prise de décision. Sans intégration automatisée, difficile d’avoir une vision fiable et à jour de la solvabilité des clients.

Un manque d’interconnexion des données de crédit

Pour évaluer précisément le risque, il faut agréger des données provenant de multiples sources : agences de notation, historiques de paiement, ratios financiers, etc. Pourtant, la plupart des logiciels de gestion du crédit se contentent d’extraire des rapports basiques, ce qui limite la précision des analyses et retarde les ajustements nécessaires.

Une gestion rigide des demandes de crédit en ligne

Sans solution dédiée, les entreprises doivent créer manuellement des formulaires de demande de crédit pour chaque entité ou région, ce qui alourdit le processus et retarde les décisions. Ce manque de flexibilité complique le suivi, nuit à l’expérience client et accroît le risque de fraude.

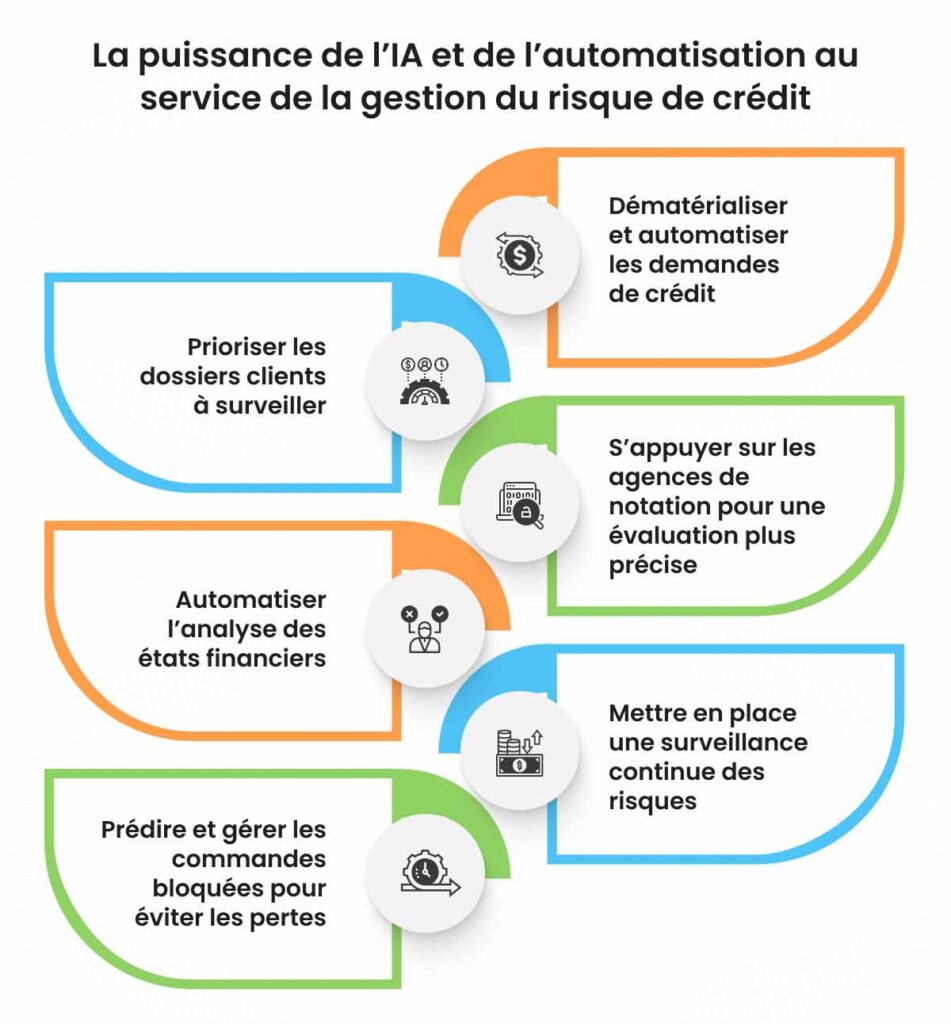

Pour surmonter ces défis, l’automatisation et l’intelligence artificielle sont devenues incontournables. Elles permettent de centraliser les données, d’améliorer la réactivité des équipes et de sécuriser l’ensemble du processus de gestion du crédit.

Voici les leviers à activer pour une gestion efficace du risque crédit :

Un logiciel de gestion du crédit doit intégrer un formulaire en ligne personnalisable permettant aux clients de soumettre leurs demandes avec toutes leurs informations (identité de l’entreprise, références commerciales, documents comptables). Cette digitalisation simplifie le traitement et réduit les erreurs.

Les analystes doivent pouvoir consulter chaque jour une liste des comptes prioritaires : dépassements de limites de crédit, commandes bloquées, nouvelles demandes, alertes de faillite, garanties expirées… Un système automatisé classe ces dossiers en temps réel pour concentrer les efforts sur les cas les plus critiques.

Exemple : un analyste consulte sa liste quotidienne et voit qu’une commande bloquée a été automatiquement remontée en priorité. Il peut ainsi l’évaluer immédiatement et décider rapidement de la marche à suivre.

L’intégration de données issues d’agences comme Coface, Ellisphere, Altares (D&B France) ou la Banque de France permet d’affiner l’évaluation du risque. En récupérant automatiquement les scores de solvabilité et en les croisant avec les données internes, il devient possible d’attribuer une notation plus fiable et de mieux ajuster les conditions de crédit.

Exemple : un logiciel performant peut intégrer des scores comme le Paydex (Altares – D&B France), qui évalue la ponctualité des paiements d’un client professionnel, à l’image du score FIBEN de la Banque de France utilisé pour les entreprises.

L’intégration directe aux bases de données publiques comme Infogreffe, Pappers ou la Banque de France facilite l’extraction et l’analyse des bilans et comptes de résultats des entreprises cotées et non cotées. Les outils d’intelligence artificielle permettent d’exploiter ces données pour générer des ratios financiers et enrichir le scoring de crédit en temps réel.

L’évaluation d’un client ne doit pas être figée. Une veille en temps réel permet d’alerter les analystes en cas de dégradation d’un score de crédit, d’une mise en liquidation judiciaire ou d’un retard de paiement inhabituel. Avec un suivi automatisé, les entreprises peuvent ajuster leurs limites de crédit avant qu’un risque ne devienne critique.

Les algorithmes d’intelligence artificielle analysent les comportements de paiement sur plusieurs mois pour anticiper les clients à risque et éviter des blocages soudains.

Exemple : un client passe une commande de 10 000 € chaque 15 du mois. Si, au 12, il possède des factures impayées de plus de 60 jours, une alerte est déclenchée et un rappel automatique lui est envoyé. Cela permet d’assurer le paiement avant que la commande ne soit bloquée.

Automatiser ces processus avec des outils adaptés permet de transformer la gestion du crédit en un véritable levier de performance, réduisant les risques financiers tout en améliorant la relation client.

Vous cherchez à automatiser la gestion du risque de crédit et à accélérer l’analyse des clients ? Bonne nouvelle : c’est exactement ce que fait HighRadius. Notre suite Order to Cash intègre une solution de gestion du crédit automatisée, conçue pour répondre aux défis des entreprises et transformer la gestion du crédit en un véritable levier de performance.

Avec HighRadius, votre gestion du crédit devient plus fluide, plus rapide et plus stratégique.

Le risque de crédit correspond à la possibilité qu’un client ne puisse pas honorer ses engagements financiers, entraînant des impayés. Cela peut affecter la trésorerie, générer des pertes et impacter la rentabilité de l’entreprise.

Le risque de crédit désigne la probabilité qu’un emprunteur ou un client ne rembourse pas sa dette. Pour l’atténuer, il est essentiel d’évaluer la solvabilité des clients, d’ajuster les limites de crédit et de mettre en place une surveillance continue.

Une gestion efficace du risque de crédit permet de sécuriser la trésorerie, de limiter les pertes liées aux impayés et d’assurer une relation commerciale stable. Sans suivi rigoureux, une entreprise peut rapidement se retrouver en difficulté financière.

Le risque de crédit se mesure en analysant la solvabilité du client à travers plusieurs critères : historique de paiement, états financiers, notation des agences et ratios d’endettement. Des outils automatisés et des scores de crédit permettent d’obtenir une évaluation plus précise.

Pour réduire le risque de crédit, il est recommandé d’automatiser l’analyse des clients, d’ajuster régulièrement les conditions de paiement et de surveiller les comportements financiers en temps réel. L’utilisation d’outils prédictifs permet aussi d’anticiper les défauts de paiement.

Classé en tête pour sa capacité d'exécution et le plus avancé dans sa vision globale, pour la troisième année consécutive. Gartner déclare : « Les leaders mettent en œuvre avec succès leur vision et sont bien préparés pour l'avenir.”

HighRadius se distingue en tant que Leader dans le rapport IDC MarketScape pour les logiciels d'automatisation des comptes clients au service des grandes et moyennes entreprises. Le rapport IDC souligne l’intégration du Machine Learning dans les produits de gestion des comptes clients de HighRadius, ce qui renforce les capacités de rapprochement des paiements, de gestion du crédit et de prévision de trésorerie.

Dans le rapport AR Invoice Automation Landscape du premier trimestre 2023, Forrester montre la contribution majeure de HighRadius dans le secteur, notamment auprès des grandes entreprises en Amérique du Nord et dans la région EMEA, confirmant ainsi sa position comme l’unique fournisseur répondant pleinement aux besoins complexes de ce segment.

clients dans le monde

implémentations

de transactions annuelles

continents

Découvrez la solution financière idéale pour vos besoins.

Programmez un rendez-vous