Une gestion efficace des paiements clients repose sur une facturation maîtrisée, un suivi des encaissements et un recouvrement structuré. Mais avant tout, c’est la gestion du risque client qui sert de rempart contre les défauts de paiement.

Évaluer la solvabilité des clients est donc une étape incontournable pour sécuriser sa trésorerie. Décryptage des bonnes pratiques et des outils pour analyser le risque de crédit, c’est par ici !

L’évaluation de la solvabilité client mesure la capacité d’une entreprise à rembourser ses dettes dans les délais. Elle permet aux fournisseurs et créanciers de décider s’ils peuvent lui accorder des conditions de paiement à crédit.

Plusieurs indicateurs permettent d’évaluer ce niveau de risque :

L’analyse de ces critères permet d’anticiper les risques et d’adapter les conditions de crédit en conséquence.

Développé par les banques américaines, le modèle des 5 C du crédit est une référence mondiale pour évaluer la solvabilité des entreprises. Il repose sur cinq critères : Caractère, Capacité, Capital, Garantie (Collateral) et Conditions. Conçu pour standardiser les décisions de crédit, il permet d’analyser la fiabilité d’un client en croisant des indicateurs financiers et contextuels afin de limiter les risques d’impayés.

1. Caractère – La fiabilité du client

L’historique de crédit d’une entreprise renseigne sur sa ponctualité et son sérieux dans le règlement de ses dettes. L’analyse porte sur :

Un score de crédit élevé (entre 300 et 850) indique une meilleure solvabilité.

2. Capacité – La capacité à rembourser

Une entreprise doit prouver qu’elle génère suffisamment de trésorerie pour honorer ses dettes.

On évalue notamment :

3. Capital – Les ressources financières disponibles

Une entreprise bien capitalisée est plus résiliente face aux imprévus. L’analyse porte sur :

Une croissance régulière du capital réduit le risque de défaut.

4. Garantie (Collateral) – Les actifs en caution

Lorsqu’un client présente un risque élevé, il peut être nécessaire d’exiger une garantie, comme :

5. Conditions – L’environnement économique

Facteurs externes pouvant impacter la solvabilité :

Une évaluation combinée de ces 5 critères permet d’adapter les conditions de crédit et d’anticiper les risques de non-paiement.

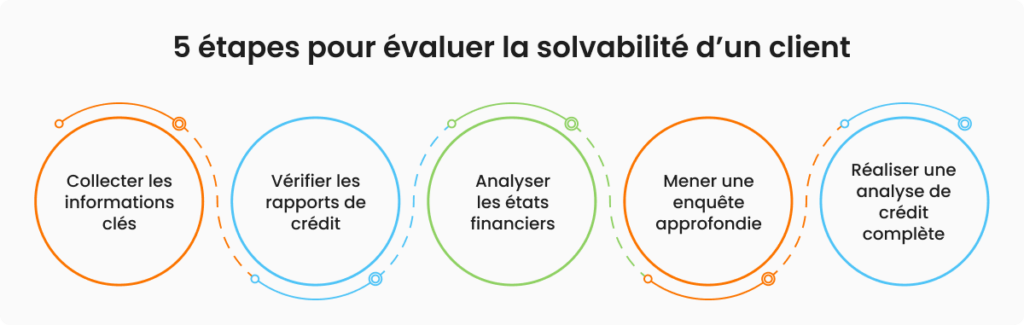

Avant d’accorder un crédit, il faut analyser la capacité d’une entreprise à gérer et rembourser ses dettes. Voici cinq étapes à suivre :

Un formulaire de demande de crédit permet de centraliser les données du client. Il inclut :

Les agences de notation fournissent des rapports sur la santé financière des entreprises. Ils recensent :

Ces rapports sont disponibles auprès d’Experian, D&B et Equifax.

Cette étape permet d’évaluer la trésorerie et la rentabilité du client. L’analyse porte sur :

Calculer le ratio dette/revenu (DTI – Debt-to-Income). Ce ratio mesure la part du revenu consacrée au remboursement des dettes.

Formule :

DTI = Dettes mensuelles / Revenu mensuel brut

Interprétation :

Un DTI inférieur à 36 % est généralement acceptable.

L’analyse de la solvabilité ne repose pas uniquement sur des chiffres. Plusieurs éléments doivent être pris en compte :

Une fois toutes les données collectées, il faut croiser plusieurs indicateurs :

Ces analyses permettent d’anticiper les défauts de paiement, d’adapter les conditions de crédit et donc d’améliorer sa politique de credit management.

Lorsqu’une entreprise accueille un nouveau client, elle s’appuie généralement sur des agences de notation pour vérifier sa solvabilité. Toutefois, ces agences peuvent manquer d’informations ou fournir des données incomplètes. Cela ne signifie pas que le client représente un risque, mais simplement que son historique financier n’a pas été suffisamment communiqué.

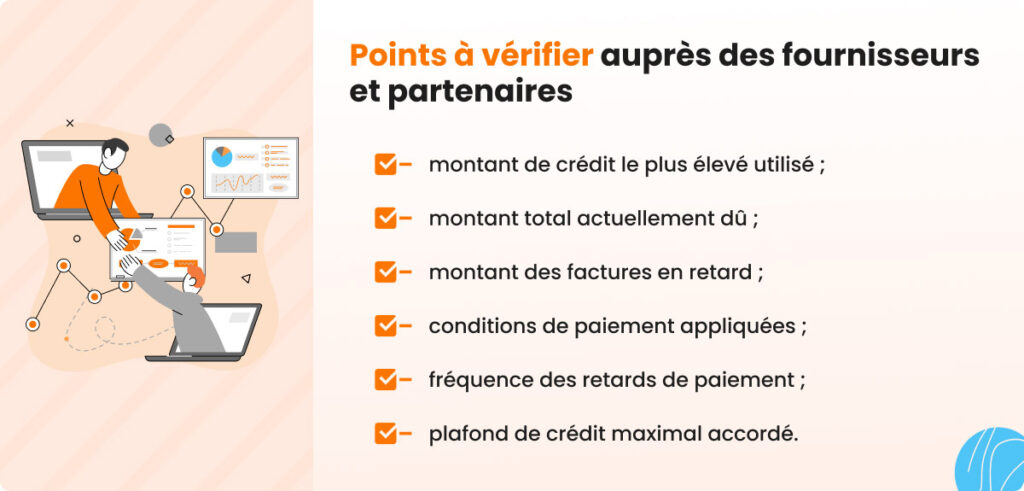

Une alternative consiste à solliciter des références commerciales, qui détaillent les habitudes de paiement d’un client auprès de ses fournisseurs et partenaires. Ces informations permettent d’évaluer sa fiabilité financière et d’ajuster les conditions de crédit.

En recueillant ces éléments, il est possible d’obtenir une vision plus claire de la solvabilité du client et d’adapter les conditions de paiement pour limiter les risques.

Pour regrouper ces bonnes pratiques et éviter les pertes de temps liées aux processus manuels, il est possible d’automatiser l’ensemble des calculs et processus grâce à un logiciel de gestion du crédit. La solution Credit Management de HighRadius permet de structurer l’évaluation du risque client et d’accélérer la prise de décision.

Transformez votre gestion du risque de crédit en éliminant les tâches répétitives et en centralisant les données financières. Avec son scoring sur mesure et ses workflows intelligents, le logiciel permet de :

Découvrez dès maintenant la solution HighRadius et ses bénéfices pour votre entreprise.

La solvabilité d’un client se vérifie en analysant son historique de paiement, ses états financiers et son score de crédit. Les rapports d’agences de notation et les références commerciales permettent d’affiner l’évaluation.

La solvabilité se calcule en examinant plusieurs ratios financiers, comme le ratio d’endettement (DTI), le ratio de liquidité et le DSCR. Ces indicateurs mesurent la capacité d’un client à rembourser ses dettes en fonction de ses revenus et de ses engagements financiers.

La fiabilité d’un client repose sur son comportement de paiement, sa stabilité financière et son secteur d’activité. Une analyse complète inclut l’étude de ses relations commerciales, de son historique de crédit et des risques économiques liés à son marché.

Classé en tête pour sa capacité d'exécution et le plus avancé dans sa vision globale, pour la troisième année consécutive. Gartner déclare : « Les leaders mettent en œuvre avec succès leur vision et sont bien préparés pour l'avenir.”

HighRadius se distingue en tant que Leader dans le rapport IDC MarketScape pour les logiciels d'automatisation des comptes clients au service des grandes et moyennes entreprises. Le rapport IDC souligne l’intégration du Machine Learning dans les produits de gestion des comptes clients de HighRadius, ce qui renforce les capacités de rapprochement des paiements, de gestion du crédit et de prévision de trésorerie.

Dans le rapport AR Invoice Automation Landscape du premier trimestre 2023, Forrester montre la contribution majeure de HighRadius dans le secteur, notamment auprès des grandes entreprises en Amérique du Nord et dans la région EMEA, confirmant ainsi sa position comme l’unique fournisseur répondant pleinement aux besoins complexes de ce segment.

clients dans le monde

implémentations

de transactions annuelles

continents

Découvrez la solution financière idéale pour vos besoins.

Programmez un rendez-vous