Home >

Resources >

Blogs >

Comment anticiper et comptabiliser une provision pour créances douteuses ?

Lorsqu’un client tarde à régler ou ne paie pas, cela impacte directement la stabilité financière des entreprises. La provision pour créances douteuses anticipe ces situations et permet de refléter précisément l’état financier de votre entreprise. Cet article présente les méthodes de calcul, les écritures comptables associées et les outils pour réduire les risques liés aux impayés.

Une provision pour créances douteuses correspond au pourcentage des montants des créances pour lesquels votre entreprise a identifié un risque de non-paiement. Elle permet d’anticiper les pertes potentielles liées aux comptes clients présentant une incertitude quant à leur recouvrement. En termes plus simples, c’est la somme qu’une entreprise estime ne pas pouvoir récupérer auprès de certains clients.

La provision des créances douteuses permet d’anticiper les pertes potentielles liées aux impayés et de protéger la santé financière de l’entreprise. Ce mécanisme agit comme un filet de sécurité financier, garantissant que l’activité reste stable même lorsque certains clients ne s’acquittent pas de leurs paiements.

Cette provision est enregistrée dans le compte 491 « Provisions pour dépréciation des comptes clients » du passif et vient réduire la valeur brute des créances inscrites dans le bilan. Elle permet d’obtenir une valeur nette des créances clients, reflétant avec précision les montants réellement recouvrables.

Le Plan Comptable Général (PCG) impose l’enregistrement de cette provision dans le respect du principe de prudence. Il garantit que les pertes probables sont prises en compte dès leur identification, assurant une représentation fidèle et transparente des états financiers. Sans cette provision, le montant des créances clients surévaluerait les actifs, car il inclurait des montants que l’entreprise ne peut raisonnablement espérer recouvrer.

Ce mécanisme facilite également une gestion des risques financiers en identifiant et en quantifiant la part des créances clients susceptibles de ne pas être recouvrées. Il contribue à renforcer la qualité et la fiabilité des rapports financiers de l’entreprise.

Supposons que votre entreprise dispose d’un total de 1 000 000 € de créances clients, mais que vous estimez qu’environ 5 % de ce montant, soit 50 000 €, pourrait ne pas être recouvré. Le total net des créances clients, c’est-à-dire la somme réellement attendue, s’élèverait alors à 950 000 €.

Pour comptabiliser cette estimation, une provision pour dépréciation des créances clients d’une valeur de 50 000 € serait constituée. Voici comment cette provision apparaîtrait dans le bilan :

| Actifs | Montant (€) |

| Créances clients | 1 000 000 |

| Provision pour créances clients | 50 000 |

| Créances clients nettes | 950 000 |

Cette présentation reflète la réalité financière de l’entreprise en tenant compte des risques liés aux créances douteuses, tout en respectant les exigences du Plan Comptable Général (PCG).

Maintenant que vous comprenez ce qu’est une provision pour créances douteuses et pourquoi elle est importante, passons à la manière de la calculer.

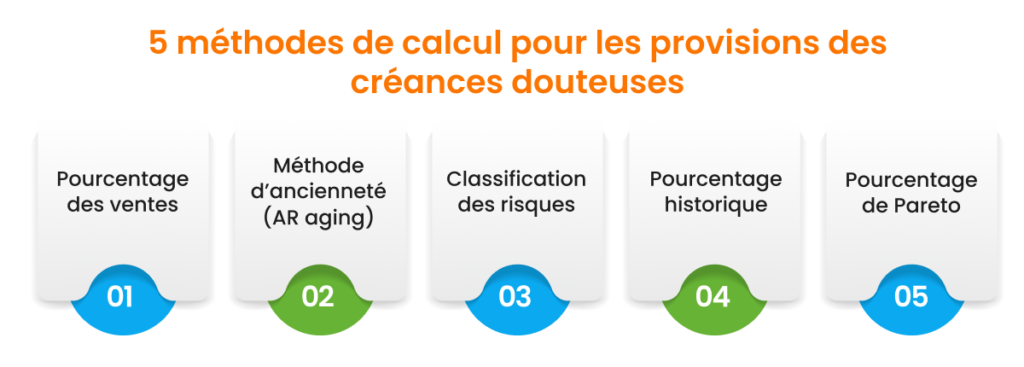

Plusieurs méthodes permettent de calculer la provision pour créances douteuses. Voici les principales, accompagnées d’exemples pratiques :

Cette méthode repose sur les ventes à crédit réalisées sur une période donnée. Un pourcentage basé sur les tendances passées ou des estimations sectorielles est appliqué au montant des ventes à crédit pour anticiper les créances douteuses. Ce pourcentage varie généralement entre 2 % et 5 %, selon les performances de l’entreprise.

| Formule : Provision pour créances douteuses = Pourcentage estimé des créances douteuses (%) x Total des ventes à crédit |

Exemple :

Une entreprise réalise 500 000 € de ventes à crédit sur une période donnée. D’après l’historique du paiement des créances, elle estime que 3 % de ces ventes risquent de ne pas être recouvrées.

Provision pour créances douteuses = 500 000 € x 3 % = 15 000 €

L’entreprise inscrit donc une provision de 15 000 € dans ses comptes pour anticiper ces pertes potentielles.

Cette méthode prend en compte les échéances de paiement et la durée des retards. Les créances sont regroupées en catégories en fonction de leur ancienneté (0-30 jours, 30-60 jours, 60-90 jours, etc.) et le risque est évalué pour chaque groupe à l’aide des jours de ventes en souffrance (DSO).

| Formule : Provision pour créances douteuses = (Créances douteuses prévues pour le groupe 1 x Total des comptes clients du groupe 1) + (Créances douteuses prévues pour le groupe 2 x Total des comptes clients du groupe 2) + … |

Exemple :

Une entreprise a les comptes clients suivants :

Provision pour créances douteuses =

(100 000 € x 1 %) + (50 000 € x 5 %) + (20 000 € x 10 %) = 1 000 € + 2 500 € + 2 000 € = 5 500 €

L’entreprise enregistre une provision totale de 5 500 € pour couvrir les créances douteuses identifiées sur ses comptes clients.

Les comptes clients sont classés selon leur niveau de risque (faible, moyen, élevé).

Exemple :

Une entreprise catégorise ses créances comme suit :

Provision pour créances douteuses =

(300 000 € x 2 %) + (100 000 € x 5 %) + (50 000 € x 20 %) = 6 000 € + 5 000 € + 10 000 € = 21 000 €

Cette méthode utilise les données historiques pour estimer les pertes.

Exemple :

Sur les cinq dernières années, une entreprise a enregistré en moyenne 2,5 % de créances douteuses sur son chiffre d’affaires annuel. Si le chiffre d’affaires pour l’année en cours est de 800 000 €, la provision est estimée à :

800 000 € x 2,5 % = 20 000 €

Cette méthode repose sur le principe du 80/20, également appelé loi de Pareto, qui stipule que 80 % des effets proviennent de 20 % des causes.

Appliqué à la gestion des créances, ce principe suggère que 80 % du montant total des créances clients sont généralement concentrés chez 20 % des plus gros clients.

Cette méthode se concentre donc sur l’analyse détaillée des plus grosses créances, car elles représentent un risque financier plus élevé. Les comptes plus petits, qui constituent les 80 % restants des clients, sont analysés à l’aide d’une méthode plus simple, comme le pourcentage historique.

Exemple :

Une entreprise a 1 000 000 € de comptes clients. En appliquant le principe de Pareto :

Provision pour créances douteuses :

(800 000 € x 3 %) + (200 000 € x 1 %) = 24 000 € + 2 000 € = 26 000 €

Une écriture comptable liée à une provision pour créances douteuses est enregistrée pour ajuster ou créer une réserve anticipant les pertes potentielles sur les comptes clients irrécouvrables. Ces provisions sont comptabilisées dans :

La provision est inscrite au passif comme un compte de provision pour dépréciation, reflétant une estimation réaliste des créances recouvrables.

Une entreprise estime qu’elle aura 15 000 € de créances douteuses. Elle enregistre une écriture comptable en débitant les charges pour créances douteuses et en créditant la provision pour créances douteuses.

Ces écritures sont enregistrées :

Par exemple, si le total des comptes clients est de 200 000 €, le montant net attendu devient 185 000 € (200 000 € – 15 000 €).

Écriture comptable :

| Compte | Débit (€) | Crédit (€) |

| 68174 : Dotations aux provisions pour dépréciation des comptes de tiers | 15 000 | |

| 491 : Provisions pour dépréciation des comptes clients | 15 000 |

Supposons que l’entreprise décide de passer en perte 10 000 € de créances douteuses sur les 15 000 € initialement provisionnés. Elle débite la provision pour créances douteuses et crédite les comptes clients.

Ces écritures sont enregistrées :

Le solde net des comptes clients reste inchangé, mais la provision est réduite à 5 000 €.

Écriture comptable :

| Compte | Débit (€) | Crédit (€) |

| 491 : Provisions pour dépréciation des comptes clients | 10 000 | |

| 411 : Clients et comptes rattachés | 10 000 |

Dans certains cas, un client peut être incapable de payer, ce qui entraîne une radiation pour créances douteuses. Toutefois, après quelques semaines ou mois, le client règle finalement sa dette.

Étape 1 : reconstitution de la créance

L’entreprise débite les comptes clients et crédite la provision pour créances douteuses.

Étape 2 : enregistrement du paiement

Une écriture supplémentaire est passée pour débiter la trésorerie et créditer les comptes clients.

Écritures comptables :

| Compte | Débit (€) | Crédit (€) |

| 411 : Clients et comptes rattachés | 5 000 | |

| 491 : Provisions pour dépréciation des comptes clients | 5 000 | |

| 512 : Banque (Trésorerie) | 5 000 | |

| 411 : Clients et comptes rattachés | 5 000 |

Ces écritures, enregistrées dans les comptes mentionnés, permettent de gérer les créances douteuses de manière transparente et conforme au Plan Comptable Général (PCG). Elles assurent la fiabilité des états financiers tout en respectant le principe de prudence.

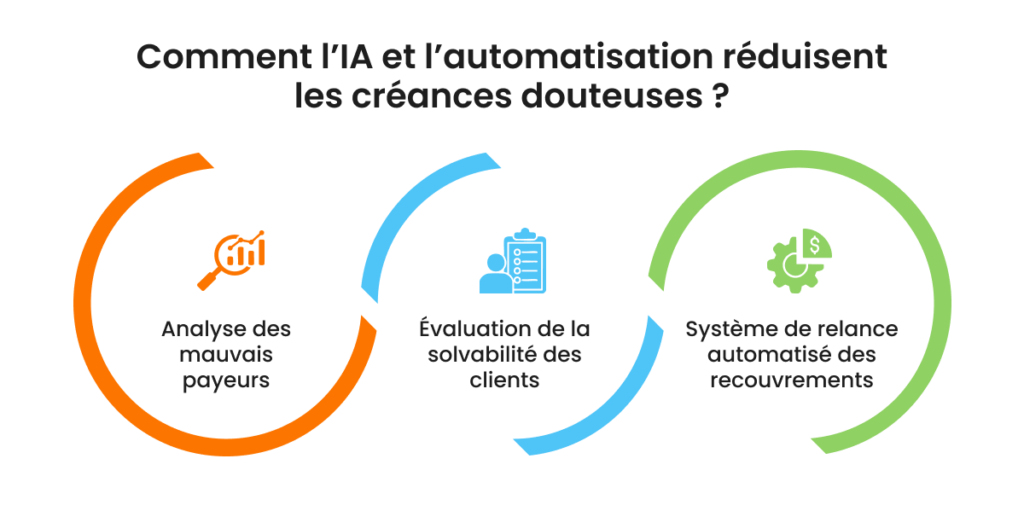

Pour réduire le risque de créances douteuses, les entreprises peuvent s’appuyer sur des solutions technologiques avancées. L’automatisation et l’intelligence artificielle (IA) permettent d’améliorer la gestion des recouvrements.

Les processus manuels peuvent ralentir les entreprises et augmenter les risques financiers. Grâce aux dernières avancées, l’automatisation et l’IA permettent de transformer les opérations de recouvrement et d’optimiser la gestion des créances.

Les algorithmes d’IA analysent de vastes ensembles de données, incluant l’historique des paiements des clients, les scores de crédit, les indicateurs économiques et les tendances sectorielles. Ces analyses prédictives identifient les comptes les plus susceptibles de faire défaut. En anticipant les risques, les entreprises peuvent agir rapidement et réduire significativement les créances douteuses.

Les modèles d’évaluation IA examinent en temps réel la solvabilité des clients à partir de multiples critères, comme l’historique des paiements, les revenus et les ratios dette/revenu. En automatisant le processus d’approbation des crédits et en intégrant des données en temps réel, les entreprises prennent des décisions plus précises sur l’octroi de crédit, limitant les risques de non-paiement.

Les systèmes de recouvrement automatisés pilotés par l’IA permettent d’identifier rapidement les comptes en souffrance. Cet outil envoie des rappels personnalisés, des notifications et des options de paiement adaptées, réduisant ainsi le délai moyen de recouvrement et le nombre de créances échues.

Cette approche technologique permet non seulement d’améliorer la gestion des créances, mais aussi d’accroître l’efficacité globale des opérations financières.

Le logiciel de recouvrement des créances de HighRadius, composant de la suite Order to Cash, est conçu pour transformer vos processus de recouvrement grâce à l’intelligence artificielle. Il propose des outils efficaces pour optimiser chaque étape de la gestion des créances.

Ces fonctionnalités permettent de rationaliser les workflows, d’automatiser les communications avec les clients, de faciliter la gestion des litiges et d’intégrer les données dans les systèmes ERP existants. Elles offrent également des analyses approfondies pour mieux piloter les performances des recouvrements.

Résultats obtenus grâce au logiciel HighRadius :

Cette solution offre ainsi une solution complète pour améliorer vos processus de recouvrement, renforcer vos performances financières et limiter les risques liés aux créances douteuses.

Intéressé par le logiciel de recouvrement HighRadius ?

Pour provisionner une créance douteuse, commencez par identifier les comptes clients présentant un risque de non-paiement. Évaluez le montant des créances concernées en fonction de critères tels que l’ancienneté des impayés ou la solvabilité du client. Calculez ensuite une provision adaptée à l’aide d’une méthode appropriée, comme la méthode du pourcentage des ventes ou la méthode d’ancienneté des comptes clients. Une fois le montant déterminé, enregistrez une écriture comptable en débitant le compte 68174 : Dotations aux provisions pour dépréciation des comptes de tiers et en créditant le compte 491 : Provisions pour dépréciation des comptes clients.

Une provision pour créances douteuses est une estimation comptable des montants dus par les clients, mais pour lesquels il existe un risque significatif de non-paiement. Elle permet de refléter une valeur nette réaliste des créances dans les états financiers, conformément au principe de prudence.

Une écriture de journal pour provision pour créances douteuses est une transaction comptable utilisée pour enregistrer une estimation des pertes potentielles liées aux créances clients. Elle ajuste les états financiers pour refléter la valeur nette des créances recouvrables.

Classé en tête pour sa capacité d'exécution et le plus avancé dans sa vision globale, pour la troisième année consécutive. Gartner déclare : « Les leaders mettent en œuvre avec succès leur vision et sont bien préparés pour l'avenir.”

HighRadius se distingue en tant que Leader dans le rapport IDC MarketScape pour les logiciels d'automatisation des comptes clients au service des grandes et moyennes entreprises. Le rapport IDC souligne l’intégration du Machine Learning dans les produits de gestion des comptes clients de HighRadius, ce qui renforce les capacités de rapprochement des paiements, de gestion du crédit et de prévision de trésorerie.

Dans le rapport AR Invoice Automation Landscape du premier trimestre 2023, Forrester montre la contribution majeure de HighRadius dans le secteur, notamment auprès des grandes entreprises en Amérique du Nord et dans la région EMEA, confirmant ainsi sa position comme l’unique fournisseur répondant pleinement aux besoins complexes de ce segment.

clients dans le monde

implémentations

de transactions annuelles

continents

Découvrez la solution financière idéale pour vos besoins.

Programmez un rendez-vous